ボリンジャーバンドとは、売買の勢いを移動平均線と標準偏差から視覚的に相場の状況を判断して、売買タイミングを探るテクニカル分析の1つです。

ボリンジャーバンドは、いろいろな分析に応用されている「移動平均線」と現在価格との乖離を見る事に役立つ「標準偏差」から、現在の相場を過去と比較して、買われ過ぎと売られ過ぎを判断することができます。

ボリンジャーバンドの根幹である標準偏差を理解すると取引の選択肢が増え、注意が必要な価格帯を考えることができ、リスクを抑えた取引ができるでしょう。

このページでは、ボリンジャーバンドの仕組みや特徴から基本的な使い方までご紹介しています。

この記事で分かる!テクニカル分析のこと

ボリンジャーバンドの仕組みとは?移動平均線と標準偏差で構成されている

ボリンジャーバンドは、移動平均線と標準偏差から価格の幅を見ることのできるテクニカル分析です。

具体的には、過去のデータである移動平均線から価格の変動予想を行ってくれます。

ボリンジャーバンドとは、一体どの様な仕組みとなっているのでしょうか?

ボリンジャーバンドの構成要素である移動平均線と標準偏差と共に見ていきましょう!

ボリンジャーバンドとは?

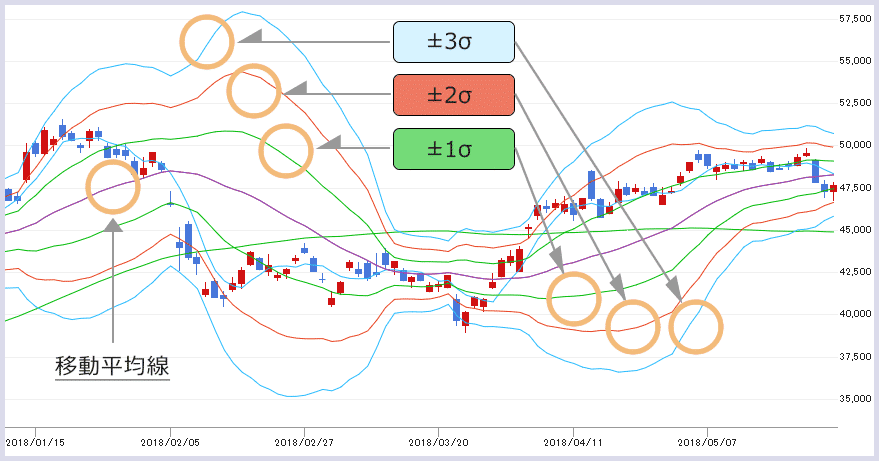

ボリンジャーバンドは、上下にある3種類のσ(シグマ)バンド「±1σ・±2σ・±3σ」と、中心にある移動平均線の7本で構成されていて、6本のσバンドが先ほど述べた標準偏差となります。

ボリンジャーバンドは、「移動平均線を中心としたσバンドの中に、株価の推移を表すローソク足の大半が収まる」という考え方をもとに分析を行います。

それぞれのσバンドにローソク足が収まる確率は以下の通りです。

- ±1σのバンド間にローソク足が収まる確率は約68%

- ±2σのバンド間にローソク足が収まる確率は約95%

- ±3σのバンド間にローソク足が収まる確率は約99%

ボリンジャーバンドを使うと、株価の上がり過ぎ・下がり過ぎが一目で分かり、順張りと逆張り両方の取引に活かすことが出来ます。

例えば、現在の株価が+3σバンドに触れている場合に、+3σバンドに収まる可能性が99%と圧倒的に高いため、逆張りの取引を行おうと考えることができます。

順張り・逆張りとは?

順張りとは、トレンドが発生しているときに、そのトレンドと同じ方向に売買することで、トレンドフォローとも呼ばれる。

逆張りとは、トレンドが発生しているときに、そのトレンドと逆方向に売買することで、カウンタートレードとも呼ばれる。

ボリンジャーバンドの中心となる移動平均線

ボリンジャーバンドの中心には、移動平均線が位置していて、σバンドで株価の変動予想を決める計算に使われています。

移動平均線は、一定期間ごとの終値を繋いで線にしたもので、現在の株価と近い位置関係に存在しています。

急騰・急落時には移動平均線から離れてトレンドを作り出すことがありますが、一時的なもので時間と共に移動平均線の近くに戻ってきます。

ボリンジャーバンドは、移動平均線の持つ過去のデータをもとに形成されているため、σバンドだけでなく移動平均線の性質も知っていると、逆張りと順張りの根拠が強くなり、取引の精度を向上させることに繋がります。

大切なことはσバンドと移動平均線両方の状態であり、σバンドと移動平均線が2つ合わさってボリンジャーバンドとして成り立ちます。

移動平均線については移動平均線とは?チャートの見方や設定ごとの使い方にまとめてあるので移動平均線について詳しく知りたい人は参考にしてみて下さい。

ボリンジャーバンドを作り出す標準偏差

標準偏差とは、標準値(移動平均線)との距離を±1~3σバンドとして表していて、これから株価がどれくらいの範囲まで動く可能性があるのか?を図る役割があります。

移動平均線が拾ってきている過去の平均価格の値動きが広ければ、σバンドも広がり、反対に狭いとσバンドも狭まります。

先ほどσバンドを導き出す計算に移動平均線を用いていると述べましたが、詳しい計算方法はテクニカルチャートソフトが行ってくれるため、ここでは触れません。

ボリンジャーバンドを使用するうえで、標準偏差が何を表していてどんなに役割があるのかを理解しておく必要があります。

ボリンジャーバンドの設定期間はトレードスタイルによって様々

ボリンジャーバンドでも、他のテクニカル分析と同様に設定期間を自由に変えることができ、使用するσバンドやトレードスタイル、相場の状況によって、売買タイミングは変わってきます。

そのため、誰でもすぐに利益を出すことのできる設定は存在しません。

自分がどんな取引を行いたいか、株式投資に割くことのできる時間によってトレードスタイルは変わってきます。

なお、トレードスタイルの種類は簡単にまとめると以下の通りです。

| トレードスタイル | トレード期間(保有期間) |

|---|---|

| デイトレード | 数秒~1日 |

| スイングトレード | 数日~数週間 |

| ポジショントレード | 数週間~数年 |

まずは、基本的な特徴や使い方を覚えてから実際に使用して行く中で、自分のトレードスタイルにあった設定を見つけ、検証していくことが大切です。

ボリンジャーバンドの細かい設定については取引手法で違う!ボリンジャーバンドの設定方法とベストな設定期間とは?に詳しくまとめてあるので参考にしてみて下さい。

形状パターンから読み取るボリンジャーバンドの特徴

ボリンジャーバンドには、基本となる形状パターンが3つ存在し、それぞれの形状から現在の相場状況を読み取ることが出来ます。

形状の種類から読み取ることのできるボリンジャーバンドの特徴を解説していきます。

ボリンジャーバンドが収束しているスクイーズの状態

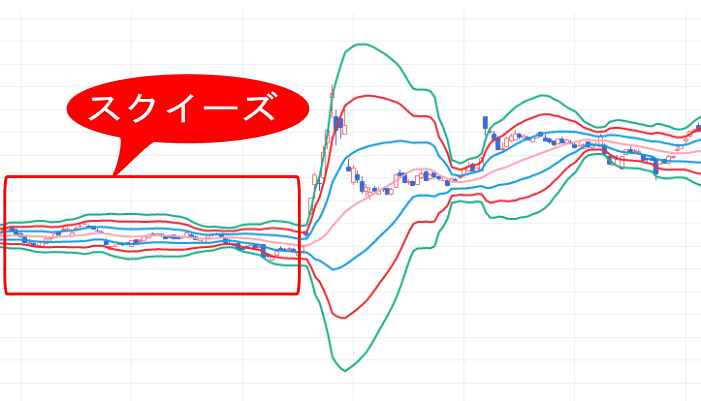

※桃色:移動平均線、水色:±1σ、赤色:±2σ、緑色:±3σ

スクイーズとは、σバンドが収束している形状になっていることを指していて、移動平均線も同じように水平になっているのが特徴です。

スクイーズは、値動きが穏やかで相場がどちらに行こうか迷っている状態であり、出現後には上下どちらかにトレンドが発生します。

収束しているバンド内で、もち合いの状態になり、上下の細かい値動きを狙った逆張りの取引を行うことも可能です。

その場合には、移動平均線の向きが水平かどうか、ローソク足に強くトレンドを示唆する形はないか、などの注意が必要になります。

ボリンジャーバンドが拡大しているエクスパンションの状態

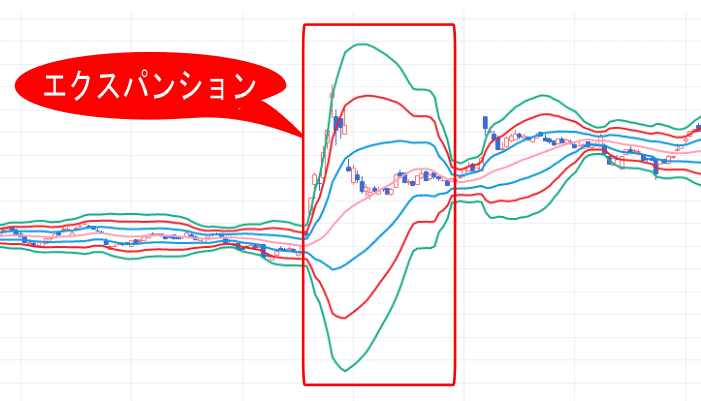

エクスパンションとは、σバンドが広がっている形状のことを指していて、移動平均線もトレンド方向に傾いているのが特徴です。

エクスパンションの部分は、トレンドが発生したときに見られることが多く、広がり具合が大きいほどトレンドも大きい可能性があると言えます。

エクスパンションのようにσバンドが広がらない限り、移動平均線の傾きが小さいまま上昇(下落)をしていても、すぐに反転してしまう弱いトレンドである可能性が高いです。

そのため、σバンドがしっかり開き始めたタイミングでエントリーしたほうが良いと言えます。

バンドウォーク

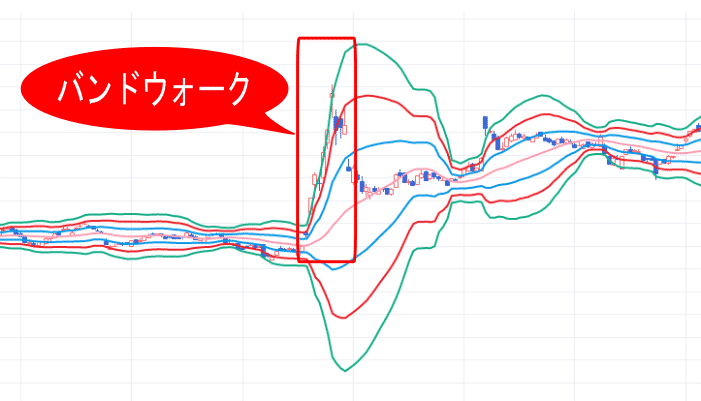

バンドウォークとは、エクスパンションの時にローソク足が±2σか±3σに沿って上昇(下降)している形状を指します。

バンドウォークは、エクスパンションよりも強いトレンドであることを表していて、すぐに終了せずに続いていく可能性が高いです。

バンドウォークの場合には、安易に反転を狙った逆張りは行わずに、トレンドの方向に順張りでエントリーした方が安全です。

またバンドからローソク足が外れるタイミングを狙って逆張りのエントリーも考えることが出来ますが、しっかり反転を確認してからのほうが良いでしょう。

順張りと逆張りで取引するボリンジャーバンドの基本的な使い方と注意点

ボリンジャーバンドを使用して取引を行う場合、基本的には「順張り」と「逆張り」の2つの方法があります。

順張りと逆張りがボリンジャーバンドでなぜ機能するのか?両方の根拠を理解していなければ、どちらかに偏った見方になってしまい、思わぬ損失を出してしまうことになります。

ボリンジャーバンドにおける順張り、逆張りの基本と注意点を頭に入れて、しっかりと使いこなせるようにしておきましょう。

順張りで見るボリンジャーバンド

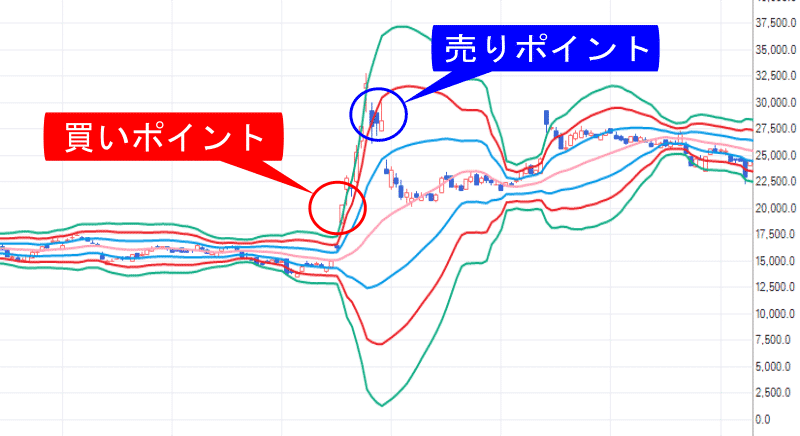

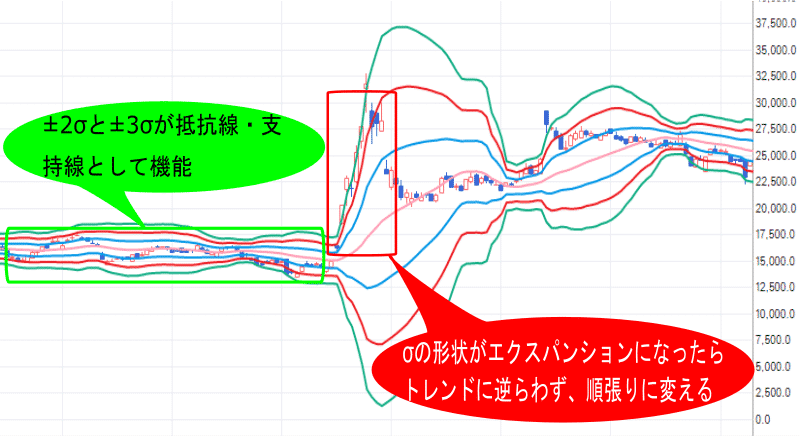

上記画像は、ボリンジャーバンドを使用して順張りで取引を行う場合のエントリーポイントです。

+2σバンドまたは+3σバンドを抜けた段階で、形状がスクイーズ(収束)→エクスパンション(拡大)→バンドウォーク(拡大に沿うローソク足)に変化しています。

σバンドの形状がエクスパンションに変わったことで、上昇トレンドに転換したと判断でき、強いトレンドを表すバンドウォークのまま上昇しています。

その後は+3σ、+2σバンド内に戻ってきたタイミングで決済します。

逆張りで見るボリンジャーバンド

上記画像は、ボリンジャーバンドを使用して逆張りの取引を行う場合のエントリーポイントです。

スクイーズの形状は、逆張りを行うチャンスになります。

移動平均線の向きが水平で、ローソク足がσバンド内を行ったり来たりしている場合に有効です。

ローソク足が行ったり来たりしているσバンドの上限と下限で逆張り売買をすることで、スクイーズ中のσバンドが抵抗線、支持線として機能している間は、利益を出し続けることが出来るでしょう。

スクイーズにおいては、常にトレンドが発生する可能性を持っているため、相場がもち合い状態を抜けてきた場合、トレンドに乗る順張りに考えを変える必要があるでしょう。

抵抗線・支持線とは?

抵抗線とは、上昇を始めたときに上げ渋る価格帯のこと。

支持線とは、下落を始めたときに下げ渋る価格帯のこと。

大きな買い・売りが集まっていたり、何かしら理由があると考えられる。

ボリンジャーバンドの売買タイミングは様々あり、移動平均線やローソク足と共に判断することで、取引の精度を上げることができます。

なお、更に踏み込んだ実践的なボリンジャーバンドの使い方については「ボリンジャーバンドの使い方・見方 順張りと逆張りで使えるテクニカル分析」に詳しくまとめてあるので参考にしてみて下さい。

ボリンジャーバンドを使用して取引を行う上での注意点

ボリンジャーバンドを使用して取引を行う上でいくつか注意点が存在しますが、ここでは特に注意すべき点をご紹介します。

先ほどご紹介した、スクイーズでの逆張り取引のように、もち合いの相場であればσバンドを反転のポイントとして考えるのが一般的です。

しかし、トレンドが発生したときは反対に順張りのサインとなるため、σバンドの中に99%の株価が収まると信じ過ぎても精度の高い取引は行えません。

ボリンジャーバンドを含めたテクニカル分析という分析方法は、あくまで過去の限定的な株価を拾ってきて可能性を示してくれているに過ぎません。

精度を高めるには、それぞれの特徴と役割を理解した上で経験を積むことが必要です。

「ボリンジャーバンドとは」まとめ

ボリンジャーバンドの仕組みや特徴、基本的な使い方までご紹介してきました。

ボリンジャーバンドは、売買の勢いを移動平均線と標準偏差から相場の状況を視覚的に判断して、売買タイミングを探ることが可能です。

また、エクスパンションの大きさやバンドウォークになっているかがトレンドの強さを測るための指標になります。

σバンドに収まるという概念に固執し過ぎず、他のテクニカル分析と組み合わせることで更に効果を発揮します。

組み合わせると精度が上がることの事実として、ボリンジャーバンドは移動平均線を応用したテクニカル分析です。

ゴールデンクロスなど上昇(下降)トレンドのタイミングを教えてくれるテクニカル分析と組み合わせると更に根拠を強めた取引を行うことができます。

詳しくはゴールデンクロスとデッドクロスとは?にまとめてあるので参考にしてみて下さい。

自分に合ったテクニカル分析を見つけられるように、いろいろなテクニカル分析を組み合わせて取引を行い、経験を積んで相場に慣れていくことが大切になります。

まずは、今回学んだボリンジャーバンドを使って、ぜひ取引を行ってみて下さい。

\個別銘柄のテクニカル分析や相場展望に関する情報なら?/

ラジオNIKKEIの番組「株教室」などでお馴染みの「高山緑星」が代表を務める投資助言サービス。今なら実力証明のための銘柄『次なる大化け候補株』を無料で配信中!!

投稿者プロフィール

- 株取引を成功へと導く重要な指標「テクニカル分析」と「株価チャート」。【テクニカル分析のカタチ】では、ローソク足やチャートの見方、移動平均線やトレンドライン、ボリンジャーバンドや一目均衡表の使い方など。テクニカル重視の幅広いトレーダーに役立つ情報をご紹介します。