移動平均乖離率とは、買われ過ぎと売られ過ぎを計るテクニカル分析の1つで、現在の株価が移動平均線と比較し、どの程度離れているかを数値で表してくれます。

移動平均乖離率は、「急騰・急落後は移動平均線に戻る」という考え方が根幹にあります。

そのため、過去のデータから現在の株価がどうなっていくのか考え、売られ過ぎと買われ過ぎを読み取り、逆張りで取引を行います。

このページでは、移動平均乖離率を使ってどのように取引するのかについてや、移動平均乖離率の基本的な仕組みと実践的な使い方、取引する上での注意点を詳しくご紹介してみたいと思います。

この記事で分かる!テクニカル分析のこと

移動平均乖離率(いどうへいきんかいりりつ)とは?理解しておくべき基本的な仕組み

移動平均乖離率(いどうへいきんかいりりつ)とは、現在の株価が移動平均線と比較してどの程度離れているかを数値で表し、買われ過ぎと売られ過ぎを計るテクニカル分析の1つです。

ここでは移動平均乖離率とは何か、基本的な仕組みと共に分かりやすく解説していきます。

なお、移動平均乖離率を理解するには、まず移動平均線とは何かを理解しておかなければなりません。

移動平均線とは?

移動平均線とは、一定期間の価格の平均を結んだもので、多くの投資家に使われているテクニカル分析の1つです。

ローソク足と一緒に使うことで、トレンドを知りたいとき、売買タイミングを計るときに役立ちます。

また、移動平均線のように有名なテクニカル分析を理解することは、参考にしている多くの投資家の心理を理解することに繋がります。

例えば、25日移動平均線では過去25日間の平均価格となります。

平均価格を使うことで、惑わされずに現在のトレンドがどこを向いているかを見ることができます。

ここでは簡潔に説明しましたが、移動平均線については「移動平均線とは?チャートの見方や設定ごとの使い方」にまとめてあるので、移動平均線についてより詳しく知りたいと思われる方は、リンク先のページを参照してみて下さい。

移動平均乖離率の基本的な仕組み

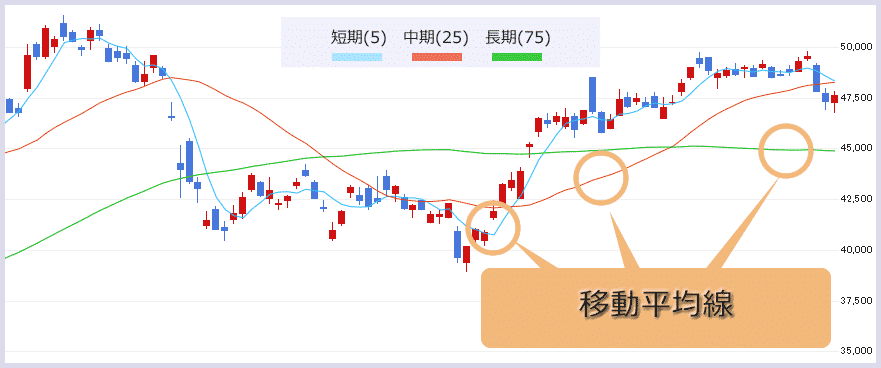

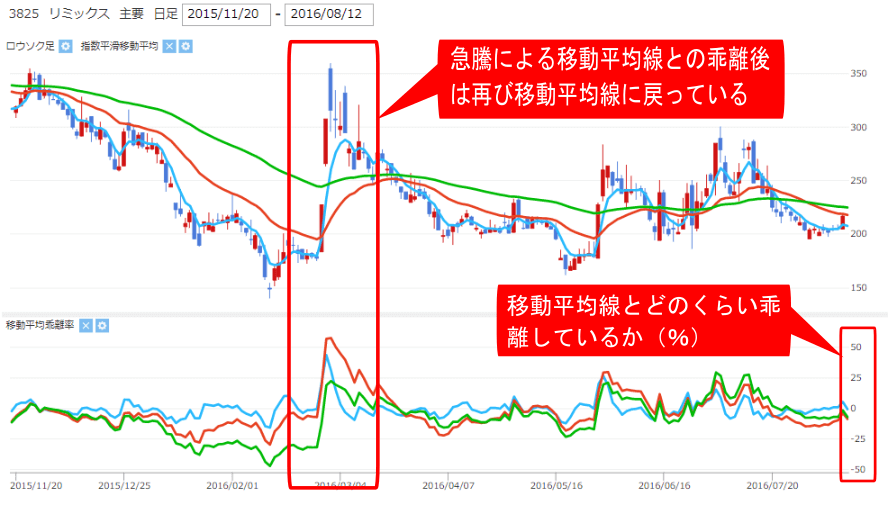

※リミックス【3825】の株価チャート、水色:5日移動平均線、赤色:25日移動平均線、緑色:75日移動平均線

移動平均乖離率は、短期・中期・長期の移動平均線と現在の株価がどのくらい離れているかを%で示したもので、「急騰・急落後の株価は、移動平均線へと戻ってくる」という習性を利用して取引を行います。

上図の赤い四角部分の様に、その時の株価と移動平均線が離れる、つまり、株価が急増(急落)すると移動平均乖離率が高く(低く)なります。

移動平均乖離率の%がプラスに大きく振れている場合は買われ過ぎと判断でき、逆に乖離率がマイナスに大きく振れている場合は売られ過ぎと、視覚的に判断できるようになっています。

移動平均乖離率を使用するメリット

先ほど、「急騰・急落後の株価は、移動平均線へと戻ってくる」習性があると述べました。

この習性が起こる理由は、移動平均線が過去の平均値の集合であり、急騰・急落時以外は、基本的に現在値と近い位置関係を保っているからです。

急騰・急落時に移動平均線から乖離するということは、通常時は移動平均線と近い位置関係にいると言えます。

また、抵抗線・支持線としての役割も果たす移動平均線を突き抜けてトレンドが発生したり、跳ね返されることでトレンドが継続されます。

このように、急騰・急落後は移動平均線に向かって戻ってくる力が働くと言えます。

この習性を理解することで、注目されている価格帯に見当がつき、移動平均乖離率を使用して取引をする上では非常に重要な考え方になってきます。

移動平均乖離率の計算方法

移動平均乖離率の計算方法からなぜ機能するのか考えていきましょう。

移動平均乖離率の基本的計算式は以下の通りです。

移動平均乖離率の計算式

(株価ー移動平均線)÷移動平均線=移動平均乖離率(%)

例1)株価2100円の企業があったとして移動平均線の値が2000円だとすると上述の式から

(2100-2000)÷2000=5%

例2)株価1900円の企業があったとして移動平均線の値が2000円だとすると上述の式から

(1900-2000)÷2000=-5%

上記の様になり、例1の場合は、「移動平均線の値よりも現在の株価が5%上に乖離している」と言えます。

そのため、過去の株価から求められた現在の平均値より5%多く買われているという意味になり、少しずつ買い注文が入ってきているのかな?と判断することができます。

例2の場合はその反対に売られていると考えることができます。

この計算は、テクニカル分析ソフトが自動で行ってくれるので、計算式を覚える必要はありませんが、乖離率を導き出す根拠としてこの数字がどこから算出されたのかを知っておくと、より深く理解する手助けになるでしょう。

急騰・急落を判断する移動平均乖離率の見方・使い方

移動平均乖離率を使って買われ過ぎと売られ過ぎを判断する際、具体的にはどの程度の数値で判断すれば良いのでしょうか?

移動平均乖離率の基本的な仕組みが理解できたところで、実際のチャートと数値を使用した実践的な使い方を詳しく見ていきましょう。

移動平均乖離率は逆張りで使用する

株価は、基本的に急騰・急落後に移動平均線に戻ろうとするので、移動平均乖離率を使用した取引では、基本的に逆張りで考えます。

逆張りとは?

逆張りとは、トレンドが発生しているときにそのトレンドと逆方向に売買することで、カウンタートレードとも呼ばれる。

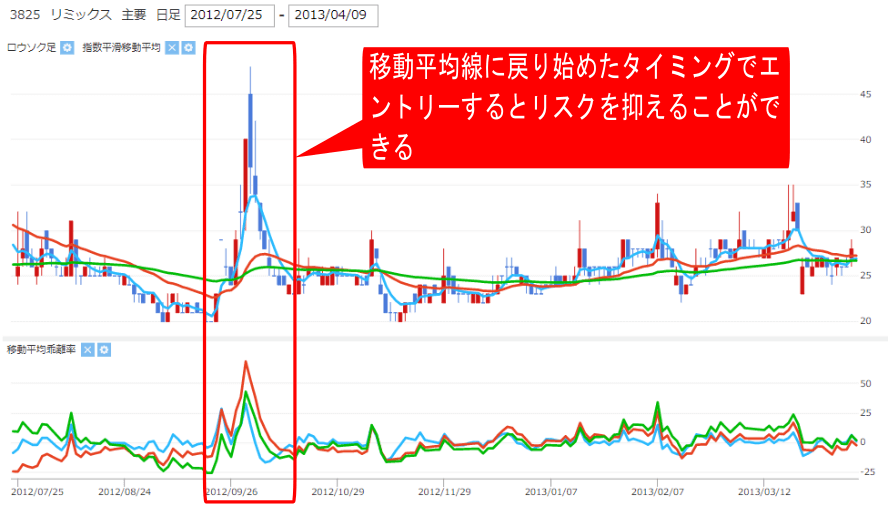

上図を見るとトレンド開始から急騰後に、実際に反転している様子が見て取れ、このように急騰・急落は長く続かず移動平均線へと戻ってきます。

この移動平均線に対する乖離を利用して売買を行うことが移動平均乖離率を使用した基本的な取引になります。

この場面では、あくまで下落を確認してからエントリーすることが大事です。

どこまで上がるかわからないトレンドに対して、急騰後の習性が始まったことを確認してからエントリーを行えば、精度は高い取引になるでしょう。

巷で有名な経験則に、「移動平均乖離率が上下何%の時に反転しているか見る」という方法があります。

過去の移動平均乖離率を見て、何%の時にいつも反転しているのかを確認することにより、その銘柄の注目されている移動平均乖離率を探ることが出来ます。

必ずしもその通りに株価が変動するわけではありません。

あくまで、銘柄ごとの反転の目安として参考程度に受け取って下さい。

移動平均乖離率だけでなく相場の状況も同時に見る

大きく乖離したときには、逆張りで取引することが基本ですが、単純に乖離が見られたからと言って取引してはいけません。

注目すべき部分は、乖離を作り出しているトレンドがどこまで続きそうか?という部分です。

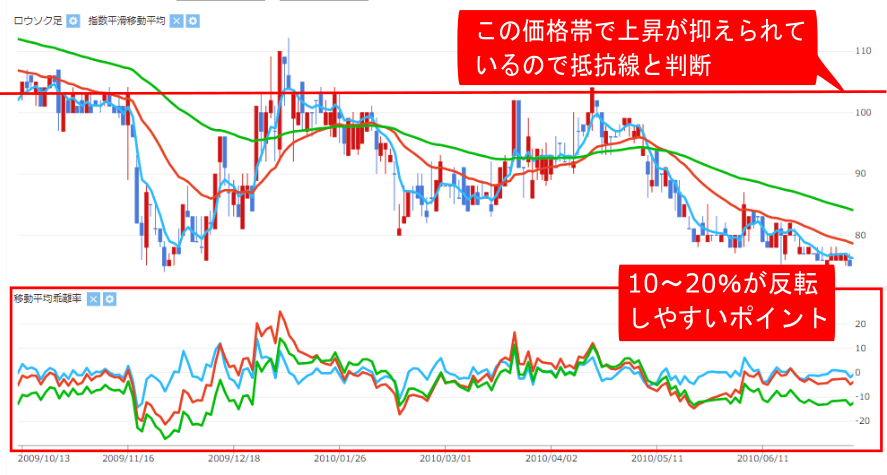

トレンドが一体どこまで続くかは神のみぞ知ることですが、「乖離の方向に抵抗線や支持線はあるか」、「移動平均乖離率の過去%と比較して現在はどうか」過去の情報と今の相場状況から考え、反転の目安となり得る場所を推測することは可能です。

上記画像では、何度か上昇トレンドが発生していますが、大半が似たような価格帯(100円~110円)で反転しています。

移動平均乖離率も同様に、過去によく反転していた%は大体10~20%の水準と判断することが出来ます。

上記のような場合には、この辺りで反転するかもしれないかなと、トレンドとは逆向きにエントリーしたくなりますね。

このように、多くの投資家が買われ過ぎと判断した結果、チャート上にトレンドの反転が現れます。

以上の例から相場の状況も考慮して根拠のある相場分析を心掛けてみると、今までとは違った景色が見えてくるかもしれません。

移動平均乖離率を使用した分析での注意点

移動平均乖離率の基本的な仕組みと使い方だけで無く、取引する際の注意点も知っておくことで間違った分析による損失リスクを回避することが出来ます。

もしも、注意点を知らないまま取引を行ってしまうと、移動平均乖離率を使用して利益を狙うつもりが思わぬ損失を被る可能性があります。

移動平均線が収束しているとき

移動平均乖離率は、株価と移動平均線の差に注目したテクニカル分析です。

そのため、移動平均線が収束していて目立ったトレンドが発生していない時は、株価と移動平均線に大きな差が見られず、機能しにくい場面があります。

このように、トレンドが出ていない相場で利益を出し続けることはプロでも難しいので、別の銘柄を探したほうが効率が良いと言えます。

テクニカル分析や銘柄選定においても、1つのことに固執する必要は無く、優位性の高い選択肢を選ぶことが利益を生み出す取引に繋がるのです。

ファンダメンタルズ要因に注意

ここまで述べたように、急騰・急落が起こって移動平均乖離率が大きくなるとある場所から逆の方向に動くことが一般的です。

しかし、ベンチャー企業など強いファンダメンタルズ要因による大きなトレンドが続いている銘柄などは例外になります。

このような場合には、安易な逆張りはリスクが高く、非常に危険です。

株式投資における相場格言に「買いは家まで売りは命まで」という言葉がありますが、“株価上昇には天井がない”ということを頭に入れ、トレンドに乗るか、取引を行わないか、貴重な資産を守るためにも慎重な判断を行うことを心掛けましょう。

ファンダメンタルズとは?

ファンダメンタルズとは、国や企業などの経済状態などを表す指標のことで、企業の売上高や利益といった業績や資産、負債などの財務状況が挙げられます。

ファンダメンタルズをもとに株価や為替の値動きを予測することをファンダメンタルズ分析と言います。

移動平均乖離率が機能しない場合の考え方

もしも、移動平均乖離率が機能していると思えず、取引に活かせているかわからない場合には、銘柄の過去チャートを見て、「上場したばかりのベンチャー企業では無いか?」であったり、「%の目安を見つける判断を誤っていないか?」などに注意してみて下さい。

相場の状況やファンダメンタルズ要因、過去のデータが少ない時には、取引に活かすことが難しくなる場合があります。

他のテクニカル分析でも活用しにくい場面は存在し、そういった時に普段は避けているリスクを背負ってまで投資を行う必要はありません。

使用しているテクニカル分析が機能している場面で、根拠を持った取引を続けることがより良く、精度の高い投資に繋がります。

移動平均乖離率についてまとめ

移動平均乖離率の基本的な仕組みや使い方、取引する際の注意点などをご紹介してきました。

銘柄の売られ過ぎ・買われ過ぎを見極める判断基準として多くの投資家に利用されている意味を理解して頂けたでしょうか?

移動平均乖離率は、現在の株価が移動平均線と比較してどの程度離れているかを数値で表し、買われ過ぎと売られ過ぎを計るテクニカル分析として広く知られています。

そのため、移動平均乖離率を使用してチャートを読み解くことは、過去のデータから株価がどうなるか考え、高値掴みを防ぐことに繋がるのです。

また、他のテクニカル分析と組み合わせることで更に取引の精度を向上させることができます。

移動平均乖離率と相性が良く、移動平均線を使用した売買サインである「ゴールデンクロス・デッドクロス」について「ゴールデンクロスとデッドクロスとは?」に詳しくまとめてあるので、こちらも参考にしてみて下さい。

\個別銘柄のテクニカル分析や相場展望に関する情報なら?/

ラジオNIKKEIの番組「株教室」などでお馴染みの「高山緑星」が代表を務める投資助言サービス。今なら実力証明のための銘柄『次なる大化け候補株』を無料で配信中!!

投稿者プロフィール

- 株取引を成功へと導く重要な指標「テクニカル分析」と「株価チャート」。【テクニカル分析のカタチ】では、ローソク足やチャートの見方、移動平均線やトレンドライン、ボリンジャーバンドや一目均衡表の使い方など。テクニカル重視の幅広いトレーダーに役立つ情報をご紹介します。